Bu makale “Vergici ve Muhasebeciyle Diyalog, Sayı:233, Eylül 2007″de yayınlanmıştır.

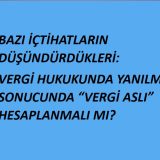

Özgür Biyan

I. GİRİŞ

Olağan yaşam içerisinde insanlar değişik boyutlarda ve niteliklerde hukuki ve vergisel yükümlülüklerle karşılaşırlarken, “ölüm” adı verilen yaşamın son noktasında da yükümlülükler tam olarak bitmemektedir. Ölüm olayının gerekli merciler önünde meşrulaştırılması ve hukuksal sonuçların karşılandığı onaylanana kadar yapılması gerekenler devam etmektedir.

İşte veraset ilamı da ölüm gerçeğinin hukuk platformunda tescil edildiği bir zorunluluk olarak karşımıza çıkmaktadır. Ölen kişinin toprağa verilmeden önce nasıl yetkili makamlar tarafından onaylanan ölüm kağıdının alınması bir mecburiyet ise veraset ilamı da yaşam sürecinde bu kişinin mali karakterde tüm kazanımları ile borçlarının ya da bir anlamda alacak-verecek dosyasının sonuçlandırılarak kendisinden sonra gelenleri bağlayıcı veya yol gösterici mahiyette nitelik kazanmasını sağlamaktadır.

Ölüm sonrası gündeme gelen konulardan biri olan “miras” olayı açısından da önemli olan veraset ilamı ile mirasçıların sorumluluklarını da yerine getirmesi gerekmektedir. Bu çalışmamızda veraset ilamının nasıl alınacağı ve veraset ilamı sonrası vergisel yükümlülüklerin ne olacağı ortaya konulmaya çalışılacaktır.

II. ÖLÜM, VERASET, MİRAS VE VERGİ HUKUKU İLİŞKİSİ

Ölümle birlikte, varislerin, “mirasçılık hakları” doğmaktadır. Mirasçılık hakları, en basit anlatımla, miras bırakanın sağlığında sahip olduğu tüm malvarlığı hakları ve tasarruf işlemlerini ifade etmektedir. Tıbben ve hukuken ölen kişi, artık bu hakları kullanmaktan mahrum olacağı için, bu haklar mirasçılarına geçmektedir. Bu, “kanuni mirasçılık” şeklinde olabileceği gibi, miras bırakanın sağ iken yaptığı “ölüme bağlı tasarruflar” şeklinde de olabilir. (1) Kanuni ya da mansup mirasçılar mirası reddedebilirler. (2)

Miras bırakanın ölümü halinde mirasçıları, mahkemeye başvurmak suretiyle kendilerine veraset ilamı verilmesini talep edebilirler. Veraset ilamı için mahkemeye yapılan başvuru çekişmesiz yargı (nizasız kaza) işidir. Yani hasım göstermek mümkün değildir. Sadece hukuki bir sonuç ortaya çıkması için mahkemeden talepte bulunulur.

Vergi hukukunda mirasçıların murisin vergi borçlarıyla ilgili yükümlülüğünü düzenleyen VUK’nun “Mirasçıların Sorumluluğu” başlığını taşıyan 12. maddesine göre, murisin sağlığında yerine getirmesi gereken tüm vergisel ödevler, mirası reddetmemiş mirasçılarına geçmektedir. Diğer bir ifadeyle, mirasçıların, murisin vergi borçlarından sorumlu tutulabilmesi için mirası reddetmemiş olması gerekir. Ayrıca mirasçılar murisin ölümü nedeniyle kendilerine intikal eden terekenin borca batık olduğunu mahkemeye başvurarak belirlerse bu durumda miras reddedilmiş sayılır ve mirasçıların da VUK’nun 12. maddesi gereğince söz konusu olan sorumluluğu ortadan kalkar. Mirası reddettikleri mahkeme kararı ile sabit görülen mirasçılar adına, murisin vergi borcundan dolayı tarhiyat ve takibat yapılması mümkün değildir. (3)

III. VERASET İLAMI ALINMASI

A. Veraset İlamı Kavramı

Miras (tereke) kanundan dolayı mirasçılara geçmesine rağmen, terekede yer alan mal ve haklar üzerinde mirasçıların tasarrufta bulunabilmeleri için, bunların mirasçılık sıfatlarının ispat edilmesi gerekir. Bu nedenle, mirasçıların mirasçılık sıfatlarını ispat etmelerine ve bu sıfatla terekede yer alan mal ve haklar üzerinde bulunmalarına hizmet eden bir belgeye ihtiyaç vardır. 4721 sayılı Medeni Kanun’un 598. maddesinde bu amaçla mirasçılara başvurmaları halinde sulh hukuk mahkemesince “mirasçılık belgesi” adı verilen bir belge verileceği düzenlenmektedir. O halde, mirasçılık belgesini, mirasçıya talebi üzerine sulh hukuk mahkemesince verilen ve onun mirasçılık sıfatını ispat etmesine ve bu sıfatla tereke üzerinde tasarrufta bulunmasına yarayan bir belge şeklinde tanımlamak mümkündür. Mirasçılık belgesine, “veraset senedi”, “veraset vesikası” ve özellikle uygulamada “veraset ilamı” da denilmektedir. (4)

B. Veraset İlamının Hukuki Niteliği

Veraset ilamı hakkında Medeni Kanunda yeterli hüküm bulunmamaktadır. Oldukça yaygın bir uygulama alanı bulmasına karşın tek bir madde de düzenlenmiştir. Oysa Alman Medeni Kanunu’nda veraset ilamına 18 madde ayrılmıştır. (5) Dolayısıyla bu durum uygulamadaki sorunların çözümünde yetersiz kalmış, Yargıtay içtihatlarıyla boşlukları doldurma yoluna gidilmiştir.

Mirasçılık belgesi, maddi hukuk yönünden, adına düzenlenen kişinin miras hakkının varlığını kesin olarak tespit etmez. Mirasçılık belgesinin mirasçılık konusunda kesin bir hüküm oluşturmadığı, bunun geçersizliğinin her zaman ileri sürülebileceği Medeni Kanun’un 598/3. maddesinde açıkça düzenlenmiştir. Bu nedenle veraset ilamı aksi ispat edilinceye kadar, adına düzenlenmiş bulunan kişi veya kişilerin mirasçılığı lehine bir karine oluşturur. (6)

C. Veraset İlamı’nın Alınması

Veraset ilamı mirasçıların talebi üzerine verilir; mahkeme, kendiliğinden mirasçılık belgesi veremez. Veraset ilamı talep hakkı yasal ve atanmış (mansıp) mirasçılara aittir. Ayrıca, vasiyet alacaklıları da vasiyet alacaklısı olduklarını gösteren bir belgenin kendilerine verilmesini isteyebilirler (MK.m.595/2).

Veraset ilamı müracaatının bir ay içinde yapılması gerekir. Veraset ilamı çıkarmak için gerekli ön belgeler; Sulh Hukuk Mahkemesi’ne yazılacak talep dilekçesi ve nüfusa kayıtlı olunan nüfus müdürlüğünden alınacak aile nüfus kaydından oluşmaktadır. (7) Hukuk Usulü Muhakemeleri Kanunu’nun 8-II/6. maddesine göre veraset ilamı için bir sınırlama olmamakla birlikte, Türkiye’nin her yerindeki mahkemeler yetkilidir. (8)

Birden fazla mirasçı olması durumunda, mirasçılardan yalnızca birinin talepte bulunması yeterlidir. Diğer mirasçılar da dilekçeye yazılır. Hükmedilen mahkeme kararı, tüm mirasçılar için aynı sonucu doğurur. Dilekçede bulunması gereken en önemli belgelerden bir tanesi de miras bırakanın “nüfus kayıt örneği”dir. Mahkeme, ölenin nüfus kaydının bulunduğu yerdeki nüfus idaresine yazı yazarak, o kişinin aile durum tablosunu getirtir. Uygulamada, genel olarak iki tanık dinlendiği görülmektedir. Bu bilgiler doğrultusunda da mahkeme, mirasçıları ve miras paylarını tespit etmektedir.

Öte yandan veraset ilamı almak için mahkemeye başvururken, “avukat tutma” zorunlu değildir. Mirasçılardan biri bir dilekçe yazarak bizzat başvurabilir. (9)

Mirasçıların çok sayıda olduğu; evlenerek, nüfusu başka hanelere gitmiş olan veya boşanmış (bayan) varislerin bulunması halinde veya benzeri zorlukların ortaya çıkması durumunda yargılama aşaması zorunlu olup, ilgili dava birden fazla celse halinde sürebilmektedir. Alınan veraset ilamı, kesinleşmiş hüküm halini almamaktadır. Ancak aksi sabit oluncaya kadar iptal edilmediği sürece geçerliliğini korumaktadır. (10)

IV. VERASET İLAMI SONRASI MİRASÇILARIN YÜKÜMLÜLÜKLERİ

Mirasçıları tarafından reddedilmeyen mirastan dolayı mirasçıların bazı sorumlulukları söz konusudur. Medeni Kanun’un 641. maddesine göre mirasçılar murisin borçlarından sadece tereke malları ile değil, aynı zamanda tüm şahsi malvarlıklarıyla sınırsız ve müteselsilen sorumludurlar. Medeni Kanun’a göre mirası reddetmemiş mirasçılar murisin vergi borçlarından müteselsilen sorumlu olmalarına rağmen, VUK’na göre mirası reddetmemiş mirasçılar murisin vergi borçlarından müteselsilen değil, miras hisseleri oranında sorumludurlar. Ancak bu sorumluluk mirasçıların tüm malvarlıklarıyla sorumlu olmasını ifade eder. Murise ait vergi borçları vergi dairesi tarafından mirası reddetmemiş mirasçılar adına miras hisseleri oranında ayrı ayrı hesaplanarak tebliğ edilir. (11)

a) Gelir Vergisi Beyannamesi

Mirası reddetmemiş mirasçılar ölüm tarihinden itibaren, VUK’nun 168. maddesi gereğince 1 ay; aynı Kanun’un 16. maddesi gereğince ise, ek 3 aylık bir süre ile birlikte toplam 4 ay içerisinde ilgili vergi dairesine hem ölüm olayını bildirmek hem de ölen kişinin gelir vergisi beyannamesini vermek zorundadır. Nitelim GVK’nun 92. maddesi uyarınca da ölüm olayının gerçekleşmesi halinde mükellefe ait yıllık gelir vergisi beyannamesinin ölüm tarihinden itibaren 4 ay içinde verilmesi gerektiği öngörülmüştür.

Ölüm olayının vergilendirme dönemi bitmiş ve buna ait beyanname verme süresinden sonra gerçekleşmesi halinde mirası reddetmemiş mirasçılar hem geçmiş takvim yılına ait gelir vergisi beyannamesini hem de takvim yılı başından ölüm tarihine kadar olan döneme ait gelir vergisi beyannamesini, ölüm tarihinden itibaren 4 ay içerisinde vermek zorundadırlar.

b) Diğer Beyannameler

Mükellefin ölümü halinde KDV, geçici vergi ve muhtasar beyannamelerinin mirasçılar tarafından ne zaman verileceği konusunda vergi kanunlarında özel bir düzenleme yapılmamıştır.

Diğer yandan Vergi Usul Kanunu’nun 164. maddesinde ölümün işi bırakma hükmünde olduğu belirtilmiştir. Katma Değer Vergisi Kanunu’nun 41/4. maddesinde ise işi bırakan mükelleflerin katma değer vergisi beyannamesini, işin bırakıldığı tarihi izleyen ayın 20. günü akşamına kadar vermeleri gerektiği hüküm altına alınmıştır.

Bu düzenlemeler ışığında gerek KDV beyannamesi gerek Muhtasar beyannamenin özel bir düzenlemeye yer verilmemesi nedeniyle mirasçılar tarafından normal beyanname verme zamanından itibaren üç ay içinde verilmesi ve verginin ödemesinin ise beyanname verme süresi içerisinde gerçekleştirilmesi gerekir (VUK md.112). (12) Öte yandan VUK’nun 372. maddesinde yer bulan “cezaların şahsiliği ilkesi” gereğince, mirasçıların murisin vergi cezalarından sorumlulukları söz konusu değildir. (13)

c) Veraset ve İntikal Vergisi Beyannamesi

Veraset ve İntikal Vergisi Kanunu’nun 5. maddesine göre veraset tarikiyle veya ivazsız bir tarzda mal iktisap eden şahıs veraset ve intikal vergisi mükellefi sayılmıştır. Aynı Kanun’un 9. maddesinde ise mükelleflerin beyanname verme süreleri belirlenmiştir. Buna göre veraset yoluyla intikal durumlarında:

– Ölüm Türkiye’de gerçekleşmiş ise mükelleflerin Türkiye’de bulunmaları halinde ölüm tarihini takip eden dört ay içinde, mükelleflerin yabancı bir memlekette bulunmaları halinde ölüm tarihini takibeden altı ay içinde;

– Ölüm yabancı bir memlekette gerçekleşmiş ise mükelleflerin Türkiye’de bulunmaları halinde ölüm tarihini takip eden altı ay içinde, mükellefler ölenin bulunduğu memlekette oldukları takdirde ölüm tarihini takip eden dört ay içinde, mükellefler ölenin bulunduğu yerin dışında başka bir yabancı memlekette oldukları takdirde de ölüm tarihini takip eden sekiz ay içinde;

veraset ve intikal vergisi beyannamesi verilmesi gerekmektedir. Mirası reddetmemiş mirasçıların bu beyannameyi süresi içinde vermemeleri halinde ise, beyannamenin verilmemesinden kaynaklanan hukuki yaptırımlardan sorumlu olacakları tabiidir. (14)

Veraset ve İntikal Vergisi Beyannamesini verirken; tapu veya tapular, vefat edenin banka veya bankalarda parası var ise bunların dökümü, hisse senedi, tahlil, telefon, araba gibi vs. menkul malları varsa bunların dökümü ve birer fotokopilerinin vergi dairesinin isteğine göre borçlar var ise bunların belgeleri ile birlikte yazılmaları gerekmektedir.

Veraset İlamı, Tasdikli Emlak Beyanları, Muhtardan Ölüm İlmühaberi Veraset ve İntikal Vergisi Beyannamesine eklenerek veraset vergi dairesine verilir Bu işlemler bittikten sonra verilmiş olunan veraset beyanı komisyona girer. Komisyon beyanı değerlemeye alır, beyan edildiği değerlerden farklı değerler çıkarsa değerlerinin üzerine eklenir, bundan sonra varisler adına vergi çıkmış ise her kişi adına ayrı ayrı tahakkuk fişi çıkarılır. (15)

V. SONUÇ

Ölüm olayı ile birlikte ölen kişinin alacak ve borçlarından mirası reddetmemiş mirasçıları tüm şahsi mal varlıklarıyla sınırsız ve müteselsilen sorumludurlar. Vergi hukuku açısından ise mükellefin vergi borçlarından mirasçılar hisseleri oranında sorumludurlar.

Ölüm sonrası terekenin paylaşımını gösteren hukuki belge niteliğindeki veraset ilamı çıkarılması ile mirasçıların hisseleri ve dolayısıyla sorumlulukları ortaya çıkmaktadır.

Diğer yandan VUK, GVK ve Veraset ve İntikal Vergisi Kanunu kapsamındaki düzenlemeler ışığında ölen kişinin vergilerinin ödenmesi ve verilmesi gereken beyannamelere de dikkat edilmesi cezaya maruz kalmamak açısından önemlidir.

DİP NOTLAR

(1) Doğan ŞENYÜZ; “Mirasın Reddi ve Emekli Aylığı”, Yaklaşım, Sayı:131, (Kasım 2003), s.28.

(2) Doğan ŞENYÜZ; “Mirasçılık Hakkı, Mirasın Reddi, Veraset İlamı Alınması ve Varislerin Sahip Olabileceği Haklar”, Yaklaşım, Sayı:127, (Temmuz 2003), s.22.

Diğer taraftan mirasın reddi halinde, eş ve çocukların, ölen kişinin TC. Emekli Sandığı, Sosyal Sigortalar Kurumu ya da Bağ-Kur’dan olan emekli aylığını da reddetmiş sayılıp sayılmayacakları, en çok merak edilen konuların başında gelmektedir. Ölen kişinin, ölüm sigortasından aylık bağlanmasına hak kazanan eş ve çocuklarının, kendilerine intikal eden mirası reddetmeleri, TC. Emekli Sandığı, Sosyal Sigortalar Kurumu ya da Bağ-Kur’dan bağlanacak aylıkları da reddettikleri anlamına gelmemektedir. Mirasçılar kendilerine intikal eden mirası reddetseler dahi, bu kurumlardan, miras bırakandan dolayı aylık alabileceklerdir. Ancak anne ya da babasını öldüren bir kişiye, anne ve babasından dolayı aylık bağlanması mümkün değildir. (ŞENYÜZ, Mirasın Reddi, s. 30).

(3) Mustafa Ali SARILI, Türk Vergi Hukukunda Sorumluluk, Kazancı Hukuk Yayınevi, İstanbul, 2004, s.233.

(4) Köksal KOCAAĞA, “Mirasçılık Belgesi (MK m.598)”, Gazi Üniversitesi Hukuk fakültesi Dergisi, Cilt:IX, Sayı 1-2, (Haziran-Aralık 2005), s.89.

(5) KOCAAĞA, s.89.

(6) KOCAAĞA, s.90.

(7) Ercan ALPTÜRK, “Veraset İlamının Hukuksal ve Vergisel Boyutu”, E-Yaklaşım, Sayı: 30, (Ocak 2006), s.3.

(8) ŞENYÜZ, Veraset İlamı, s.23.

(9) ŞENYÜZ, Veraset İlamı, s.24.

(10) ALPTÜRK, s.4.

(11) SARILI, s.234.

(12) Vefa HATİPOĞLU, “Türk Vergi Hukuku’nda Mirasçıların, Ölenin Vergi Borç ve Cezalarından Dolayı Sorumluluğu”, E-Yaklaşım, Sayı:17, Aralık 2004.

(13) SARILI, s.235.

(14) Bkz. 06.06.2007 tarihli ve B.07.0.GEL.0.60/6012-1430/51627 sayılı Veraset ve İntikal Vergisi Kanunu İç Genelgesi Seri No : 2007/1.

(15) ALPTÜRK, s.4.